中国体彩在线 86岁的年维泗坐在那里,精神矍铄反应敏捷,唯独提到有些比赛时,他突然掩面,止不住的哭泣。这些遗憾的比赛像一个个梦魇,数十年来困扰着这位老人。 中国体彩在线 中国体彩在线 功勋国脚、5度出任国家队主帅、前中国足协主席、中国足球教父、第

中国体彩在线:起拍价150欧元,梅罗亲吻涂鸦画正在接受叫价

中国体彩在线 近日,一幅内容为梅西与C罗亲吻的涂鸦作品在一个名为Escrapalia的门户网站上接受拍卖。 中国体彩在线 中国体彩在线 画中,梅西与C罗分别身着巴萨与皇马球衣,两人热情拥吻。这幅画的创作者TVboy原名Salvatore Benintende,是一名都市艺术家。本…

中国体彩在线:中国足球开荒人年维泗的青云之志

中国体彩在线 86岁的年维泗坐在那里,精神矍铄反应敏捷,唯独提到有些比赛时,他突然掩面,止不住的哭泣。这些遗憾的比赛像一个个梦魇,数十年来困扰着这位老人。 中国体彩在线 中国体彩在线 功勋国脚、5度出任国家队主帅、前中国足协主席、中国足球教父、第…

中国体彩在线:梅西对于巴萨签下格子的不满原因,俱乐部本来说没钱

中国体彩在线 近日,据加泰罗尼亚著名体育记者Llus Canut揭露了梅西不满巴萨签下格列兹曼的原因。 中国体彩在线 中国体彩在线 据记者Llus Canut在加泰罗尼亚广播电台中透露的消息称,梅西父亲与俱乐部就延迟发放梅西的工资达成一致,这是因为俱乐部没有钱。…

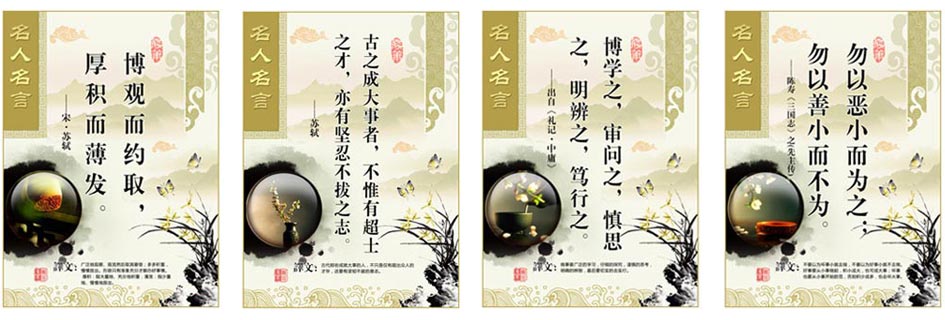

让你内心变无比强大的26句话

别人可以违背因果,别人可以害我们,打我们,毁谤我们。可是我们不能因此而憎恨别人,为什么?我们一定要保有一颗完整的本性和一颗清净的心。世界原本就不是属于你,因此你用不着抛弃,要抛弃的是一切的执著。万物皆为我所用,但非我所属。…

养生必读:22个健康生活的好习惯

看一个男人是否能成为绅士,就看他是否有随身携带纸巾的习惯。许多事情就是这样:做对了未必得到奖励,但做错了,就一定会受到惩罚。亲爱的孩子,如果你都不喜欢自己的话,怎么可能指望别人喜欢你?…

处世哲学:十七个幸福相关的真理

让人感到不幸福的原因太多了,但是幸福的人们往往有些通性,下面是十七个关于幸福的真理:如果你总是不肯忘掉过去你就无法变得幸福快乐。你犯过错误吗?你有过很糟糕的经历吗?不管曾经发生过什么,都忽略掉。你无法改变过去,所以你最好忽略他们,把所有的精力用在处理…

能忍受孤独的人,肯定是有理想的人

人生中的一道道门坎,迈过了就是门,迈不过就是坎。有的事情让我们很无奈,有的事情让我们很无助,有的事情让我们很无语,不管遇到怎样的艰难,能否挺过去,取决于对自己的信心。…